はじめてのM&A・事業承継で

売り手も買い手も幸せになる

伴走型のスモールM&A

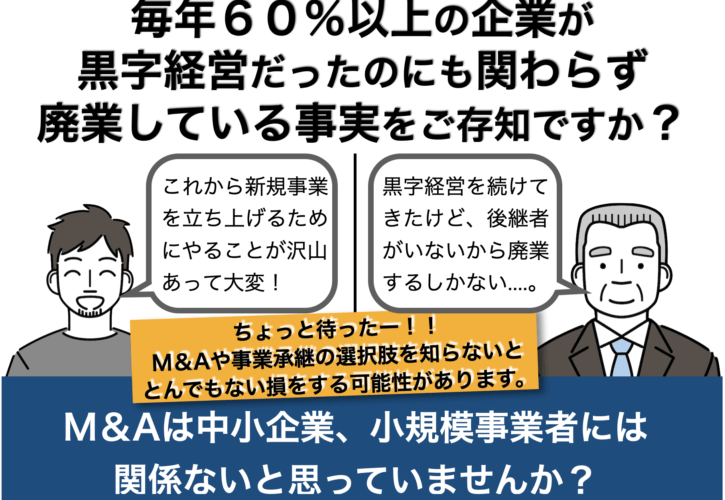

中小企業庁が発表した『中小企業白書(2021)』の「休廃業・解散企業の損益別構成比」の調査でわかったことは、廃業理由の29%が後継者がいないための廃業でした。

その背景にあるのは、経営者の高齢化です。

さらに『中小企業白書(2021)』の「年代別に見た中小企業の経営者年齢の分布」のグラフからも分かるように、中小企業の経営者の年齢は、2000年頃は50代の経営者が一番多かったのですが、20年間で60~70代へとシフトしていき、最新の2020年のデータでは経営者年齢のピークは60~70代となったのがわかります。

このままでは、日本の経済の基盤である、社会を支える雇用やその会社にしかない貴重な技術や伝統が失われる可能性があります。

スモールM&Aと事業承継

という選択肢は

あり?なし?

M&Aと聞くと何か大企業が買収、合併して大きなグループ会社を作るようなイメージがありますが、後継者不足で悩んでいる中小企業、小規模事業者の会社や事業の売却や、逆に新しい事業展開をしたい企業が既にその業界で長年に渡り黒字経営をしている会社を数百万円からの売買契約をする『スモールM&A』というものがあります。

事業継承の優先順位

第1優先でM&Aは4.4%

日本の高齢経営者の事業継承問題が待ったなしなら、黒字経営なのに廃業するくらいなら、早く『スモールM&A』で売却先を探せばいいのにって思いますよね。

でも、なかなか思うようにはいかないのです。

「中小企業の財務・経営及び事業承継に関するアンケート」((株)東京商工リサーチ)によると、「事業承継を検討(事業譲渡や売却を含む)」、「事業承継と廃業で迷い」のいずれかに回答した経営者に、『後継者選定の優先順位』を尋ねたところ、優先順位1位で考えるなら圧倒的に多いのが親族で、61%もの経営者が、やはり身内への事業承継を望んでいることがわかります。

次に優先順位1位で考えるとした場合に多かったのが役員・従業員で25%です。

第1優先で『事業譲渡や売却(M&A)』と答えた人は僅か4.4%だけでした。

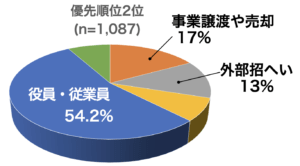

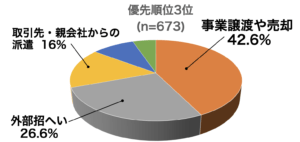

次に優先順位2位で考えるという条件では、54.2%を占めるのが役員・従業員で『事業譲渡や売却(M&A)』の17%を大きく引き離しています。

優先順位3位という条件で選ばれたのは、『事業譲渡や売却(M&A)』が42.6%で、次に多いのが外部招へい26.6%です。

これらのアンケート結果から読み取れるのは、なるべくなら親族に事業承継をしたいが、後継問題でそれが叶わないなら、役員・従業員という身内から後継者を選び、それでも適切な人材がいない場合はM&Aで売却を考えるという優先順位がわかりました。

でも、事業承継が進まず、近年の高齢経営者の割合が高くなって、黒字経営なのに廃業を選んでしまうのには、

『M&Aって難しそう…』

とか

『会社の売却なんて誰に聞いたら良いのかわからない』

などの理由からどんどん後回しになって、色々な理由から廃業してしまうケースが多いのではないかでしょうか?

そこでM&Aといえば大企業が取り組むものというイメージになりがちなので、もっと身近な話に置き換えて、スモールM&Aと何かということをお伝えしますね。

株式会社OLCが手掛けるM&Aや事業承継の仲介は、他の会社とは違っていて、考え方、取り組み方の視点が全く異なるのです。

どのくらいの違いなのかを上手く説明するために、

『M &Aは結婚に似ているって思いませんか?』

という話をします。

企業は人で出来ている!

M&Aを結婚に例える理由

OLCのM&A/事業承継のページようこそ。

わたしはOLC代表の大津庸子です。

OLCでは中小企業や小規模事業者向けのスモールM&Aの仲介を手がけています。

突然ですが、M&Aは結婚に似ているって思いませんか?

株式会社OLCが手掛けるM&Aや事業承継の仲介は、他の会社とはちょっと変わっています。

OLCはM&A仲介業者ですが、マッチングして手数料をいただければ、それで終わりというのではなく、企業の中にいる人の気持ちを大切に考えているからです。

M&Aは、大きく分けて、企業や事業の「売り手側」と「買い手側」に分かれます。

そもそも、M&A(エムアンドエー)とは

「Mergers(合併) and Acquisitions(買収)」の略で、2つ以上の会社がひとつになったり(合併)、ある会社が他の会社を買ったりする(買収)

という意味です。

つまり、M&Aは「会社や事業の売買をするということ」なのですが、ちょっと待ってください。

会社はお店で売っている商品とは違って、中身は人でできています。

お客様や会社のため、そして自分のため働いている従業員がいて、その人には家族がいるかもしれません。

企業の少数単位は人で出来ていると私は思っていますし、売り手企業も、買い手企業も、会社の中にいる人がみんなが幸せになるM&Aや事業承継をしないと何の意味もないと思っています。

物を売り買いするみたいにM &Aを考えてしまうと、必ず人の問題にぶつかります。

そこで、私がM&Aの仲介業を始めて、最初に思ったのが、M&Aは

・売り手側の企業 ⇒ 大切なお嬢様をお嫁に出す

・買い手側の企業 ⇒ 大切なお嫁さんを迎え入れる

ことと同じだなと思ったのです。

もし、あなたに大事な娘がいなくても、大事に育てた娘が『結婚したい人がいます!』

と突然告白された父親、または母親の気持ちになってみてください。

可愛い娘の幸せを願うのが、親の気持ちですよね。

そこであなたはどんなことを考えるでしょう?

「旦那になる男はどんな性格で、本当に娘を幸せにできる甲斐性があるか?」

とか

「どんな家柄なのか?」

とか

「本当に娘を大切にしてくれるのか?」

とか、

一瞬に頭の中にさまざまな疑問や不安や懐疑心が巻き起こると思います。

M&Aも、まさにそうで、売り手側の経営者なら

『M&A後に買い手企業側の従業員に、うちの従業員がいびられたりしないだろうか?』とか、

買い手企業側なら

『ちゃんと忠誠心と責任感のある人が来るんだろうか?』

とか、色々考えるわけです。

これが『企業間マリッジ(結婚)思考』です。

株式会社OLCが手掛けるM&Aや事業承継の仲介は、他の会社とはちょっと変わってと言ったのは、『企業間マリッジ(結婚)思考』で、手塩に掛けたけたお嬢様を嫁に出す気持ちの売り手側の気持ちを汲みつつ、大切なお嫁さんを迎え入れる買い手企業側の決意、というように双方の思いを尊重したM&Aを行っています。

スモールM&Aの仲介業者選び

ありがちな3つの間違い

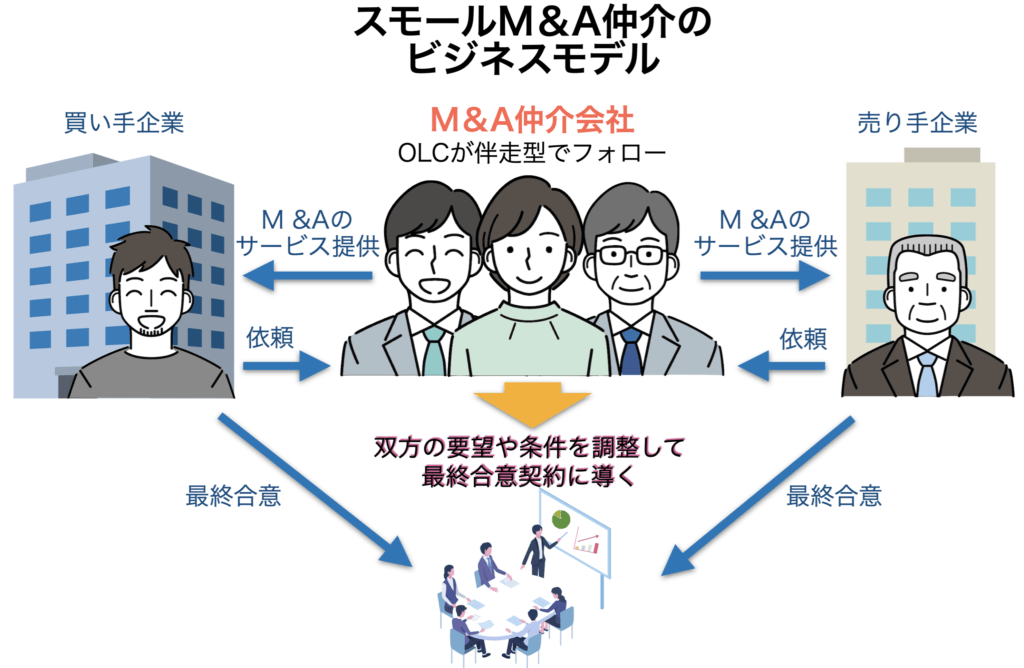

実際のM&Aでは、売り手側と買い手側の要望を調整するM&A仲介業者が間に入って契約までのプロセスをフォローしますが、スモールM&A仲介業者を選ぶときに、こんな思い込みをしてしまう経営者の方が多いです。

タイトルに3つの間違いと書いてあるように、これらはどれもよくある思い込みや間違った認識です。

では、スモールM&Aにおいてどのような仲介業者選びが必要なのかを3つの指標から見ていきます。

スモールM&A仲介業者選び

3つの指標

1)スモールM&Aは

仲介業者に頼むべし

M&Aと言っても中小企業はスモールM&Aと言い、大企業が行うような数十億以上の大掛かりな物ではなくて、事業を譲り渡す「事業承継」のような穏やかなイメージですし、実際に私たちOLCが過去に仲介したM &Aも、500万円~5000万円以内の譲渡金額の案件がほとんどです。

M&A仲介の業界では、大企業の買収・合併のような大規模のM&Aは、FA(フィナンシャルアドバイザー)が行い、中小企業や小規模事業者が行うスモールM&Aのほとんどは、私たちOLCのようなM&A仲介業者が、売り手と買い手の双方と契約して、双方の条件に折り合いをつけながら進めていきます。

よって、報酬も売り手側と買い手側の双方からいただく形になります。

通常、大企業のM &Aを行うFAは、業界では「片手」と呼ばれ、売り手か買い手のどちらか一方について、FA同士で交渉を行います。

もし、あなたが中小企業または小規模事業の経営者なら、スモールM&Aが得意な、私たちOLCのスモールM&A仲介が最適です。

スモールM&Aには『売り手』または『買い手』の企業を探し、ターゲット企業と交渉を行う『ソーシング』から始まって、事業・財務・法務・人事・システム・環境等対象会社の特性に応じて種々の調査を行う『基本デューデリジェンス(DD)』、最終合意契約までの『本格的デューデリジェンス(DD)』、事業計画策定、資金調達などの『実行フェーズ』と様々な局面があります。

OLCのスモールM&A仲介は、この様々な局面に最適な専門家を配置して、最後まで親身になってM&Aを見守るM&A仲介を目指しています。

スモールM&Aをお考えなら、まずは返金保証付きの有料相談へお申込みください。

多くのM&A仲介業者が無料で相談をしていますが、OLCのM&A仲介はお客様に結果の出るサービスを提供しています。具体的な改善案や解決策のアドバイスをしますので、もし、有料で相談していただいて、何の改善案や解決策も得られないなら、相談料の代金はお返ししますので、ご安心ください。

2)『思い』を調整するための

コンサルティング能力が高い

仲介業者に委託するのがベスト

初めてスモールM&Aを検討されている方には、M&Aの専門業者に丸投げすれば、最終合意までうまくいくと間違った思い込みをされている経営者の方とよくお会いします。

大企業のM&Aのように売り手側と買い手側双方のFAが条件や様々な資料を使ってFA同士でドラスティックに進めていけば、丸投げでうまくいくかもしれませんが、スモールM&Aを結婚に例えたのは、中小企業や小規模事業の経営者は会社を自分の子どものように思い入れがありますし、地元に根付いている企業には家族のような気持ちも生まれて、会社を構成する従業員一人ひとりの顔が思い浮かんでくるような状況では、大企業のように数字だけのドライな決断はつかないのです。

本当に自分が手塩にかけて大事に育てたお嬢様を嫁に出すような、売り手側の複雑な気持ちをわからずに、買い手側がお金で買いた叩くようなことをすれば、どんなに良い条件でも

『そんな傲慢な経営者のところには、娘のように大事な会社は渡せるか!』

という感情になってしまい、うまくいかないのがスモールM&Aの難しいところです。

つまり、結婚を決めるように、双方の気持ちが大切ということです。

そこで『OLCの伴走型スモールM&A』の仲介では、売り手、買い手の双方の『思い』を丁寧に傾聴して、お互いの気持ちが通じ合うM&Aを行います。

これは事業承継にも同じことが言えます。

親から子へ継承をする『親族承継』であっても、親子のわだかまりや、親子間の考えの乖離などが原因で、本来ならすんなりと継承できるはずが、お互いの気持ちが通じ合わずにうまくいかないことがあります。

特に親子の場合は、その原因は長期間に渡り根深い理由があったりして、これは決して帳簿などの数字には現れないことなのです。

カウンセリングやコンサルティングなどの傾聴のスキルがない、FAや仲介業者には解決できない問題です。

OLCのM&Aチームでは、代表の大津が、長年のBtoBコンサルで培ってきた、ヒアリング力とコンサルティングでこんがらがった問題や課題をシンプル化して、相互間が納得した上でM&Aや事業承継を行えます。

3)M&A仲介業はどこも同じ!?

親身になるからこそ

『簿外債務』なんてあり得ない

M&Aのリスクの中に『簿外債務』というのがあります。

簿外債務とは、帳簿(財務諸表)に載っていない、帳簿外の負債のことです。

売り手側が意図的に隠したりした場合、買収時にはわからなかった負債が、買った後になって発覚し、予想外の負債になるというのが簿外債務のリスクです。

簡単な事例で説明すると、売却側が本来は、法律上支払う必要があった従業員の残業代を、会社側の一方的な都合で残業を申告させないような悪しき慣習として長年経営していたとします。

そのような情報は、帳簿には載っていないので、デューゲリジェンス(DD)での帳簿のチェックでは発覚せず、買収後にそのような事実がわかった場合、買い手側の企業が本来支払われるべき未払いの残業代を支払う義務=債務が発生するわけです。

でも、『OLCの伴走型スモールM&A』の仲介では、そのようなリスクはあまり心配していません。

なぜなら、OLCのM&A仲介では、売り手側のオーナーと心と心を通わせ、親身にヒアリングを行うからです。

万が一売り手側のオーナーが信用に足らない人物であったり、従業員にサービス残業を押し付けるようなことをしていれば、売り手側の従業員のヒアリングですぐに、オーナーの嘘や詭弁がわかります。

もちろん、そのような意図的な簿外債務の隠蔽が発覚した場合、それ以上の発展は無くなります。

つまり、結婚に例えるなら破談、婚約解消ということです。

これは、株式会社OLCが手掛けるM&Aや事業承継の仲介は、他の会社とはちょっと違う

『企業間マリッジ(結婚)思考』で、物事を進めているからです。

『OLCの伴走型スモールM&A』の仲介では、手塩に掛けたけたお嬢様を嫁に出す気持ちの売り手側の気持ちを汲みつつ、大切なお嬢様を迎え入れる買い手企業側の決意、というように双方の思いを尊重したM&Aを行っています。

M&Aはシッカリとコミュニケーションを取ることにより、信頼関係を築きながら実行していけるM&A仲介業者を選ぶことが非常に大切です。

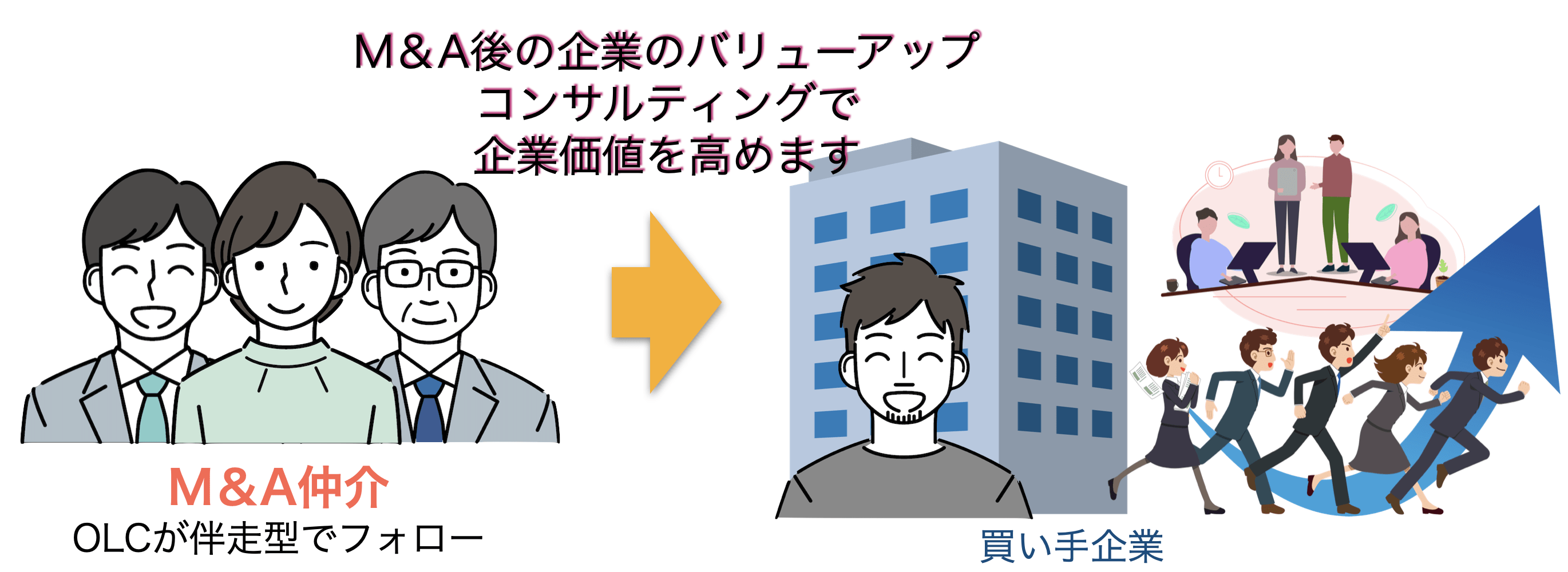

M&A後のPMI(買収後の経営統合)で

会社をバリューアップできる

OLCの企業磨きコンサルティング

M&Aの仲介業者のほとんどは、M&A後の買収・合併で仕事を終えます。それは大抵の仲介業者が手数料で稼いでいるので、いつまでも関わり続けることはしないからです。

でも、M&Aで本当に大切なのはM&A後のPMI(Post Merger Integration:ポスト・メジャー・インテグレーション)、つまり、M&A後に売り手企業と買い手企業の強みが活かされた相乗効果で、売上や生産性が上がらなければ意味がありません。

OLCのM&A仲介の他社との違いと、買収後の企業磨きコンサルについて、詳しくお伝えします。

OLCのM&A仲介は

補助金申請と活用の

お手伝いをします

OLCのM&A仲介ではヒアリングでシッカリと買い手側と売り手側の双方の要望をお聞きし、

双方が納得し、ベストな契約を目指します。

また、契約までに使える公的な補助金の申請の

お手伝いなどをしますので、あまり予算的に余裕のない

企業の負担を軽減できます。

公的な補助金は政府の予算で決まるので、必ず使えると

お約束はできませんが、中小企業の経営者の高齢化による

事業継承問題は、政府の重要課題でもあるので、

かなり使える補助金が増えてきています。

ただし、このような情報は、M&Aのマッチングして手数料だけもらって終わりというような業者では、当事者の買い手側と売り手側に有利な補助金の情報を持っていないし、仮に知っていたとしても、申請のお手伝いなど面倒なことには関わってくれないのが現状です。

買収後に実行する

OLCの企業磨きコンサルとは

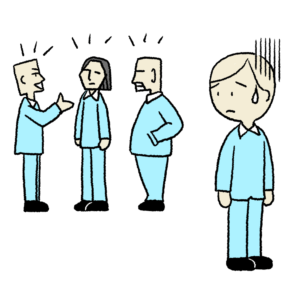

買収後に企業価値を高めるために、まず必要なことは、財務面、内部の統制、組織の融合を円滑に行うということですが、特に難しいのは、買い手側企業と売り手側企業の従業員の人事やコミュニケーションです。

企業の少数単位は人であり、企業の原動力となるのが人と人とのコミュニケーションです。

M&Aの仲介には守秘義務があるので、具体的な事例としてはお話できませんが、M&A業界のあるある話として聞いてください。

合併後にどんなことが起きるのかというと、売却側にいた従業員は経営者も変わり、買い手側の社員が優位に見えたりします。

これは理屈ではなく、人の感情ですから、いくら買い手側の経営者や役員が、そんなつもりはなくても、買い手側と買われた側の従業員同士の人間関係や現場でのやり方の違い、新しいシステムの導入など、戸惑うことはたくさんあって、なかなかM&A前に計画したPMIがうまく機能しないことがあります。

これは理屈ではなく、人の感情ですから、いくら買い手側の経営者や役員が、そんなつもりはなくても、買い手側と買われた側の従業員同士の人間関係や現場でのやり方の違い、新しいシステムの導入など、戸惑うことはたくさんあって、なかなかM&A前に計画したPMIがうまく機能しないことがあります。

このような問題はM&Aのデューゲリジェンス(DD)をベースとした事業計画策定でも想定した上で円滑に進むように、話し合い、情報公開、調査を行うのですが、買収時にはわからなかった負債が買った後に発覚する場合があります。

なぜこのようなことが起きるのかというと、社内で起きるほとんどの問題が人の問題です。コミュニケーション不足による思い込みだったり、勘違いであったり、良かれと思ってやっていることがパワハラだったりすることがあります。

こういった人的なリスクは『簿外債務』と言い、帳簿(債務諸表)に載っていない債務なので、デューゲリジェンス(DD)で発見することは難しく、買い手側も売り手側も社内のネガティブな要素は隠したがりますし、そもそも経営者が把握していない場合があり、デューゲリジェンス (DD)でのヒアリングでも表面化しないこともあります。

こういった人的なリスクは『簿外債務』と言い、帳簿(債務諸表)に載っていない債務なので、デューゲリジェンス(DD)で発見することは難しく、買い手側も売り手側も社内のネガティブな要素は隠したがりますし、そもそも経営者が把握していない場合があり、デューゲリジェンス (DD)でのヒアリングでも表面化しないこともあります。

例えば、パワハラ気味の管理職がいるなどというのは、その極めて典型的な例です。

そこで、経営者の価値観を導き出し、会社全体の人のコミュニケーションを円滑にする伴走型のコンサルティングが必要になるわけです。

FAQ

売り手企業と買い手企業のマッチングはどのように行っていますか?

いくつかのM&Aマッチングデータベースを持った業者との提携や、M&A仲介の専門家同志の横の繋がりでの紹介など、幅広い選択肢の中からベストなご提案をしております。

OLCのM&A仲介のガイドラインについて教えてください

『中小M&A ガイドライン遵守に関する補足説明資料』に詳しく載っていますので

そちらをご覧ください。⇒ 詳細はコチラ

OLCのM&Aの進め方を詳しく教えてください

OLCのM&A仲介は、さまざまな専門家が集まり、チームでM&Aを円滑に進めていきます。

例えば、簡易評価の専門家が『本格的なデューデリジェンス』までの評価を行います。

また、『基本合意後』は、M&A関連の補助金申請サポート、買い手企業、売り手企業の双方のオーナーや従業員へのヒアリング、会計と労務のデューデリジェンスなど各専門家がその専門性を活かし、適切でスピーディーにM&Aを進めていきます。

赤字の会社はM&Aできますか?

可能です。

ただし、継続的な営業利益の赤字のある企業の譲渡は困難ですが、一時的な営業利益の減少(赤字) であれば、M&A(譲渡)の検討・対応が可能です

M&Aは何から始めたら良いのかわかりません。

大丈夫です。

まずは、あなたの疑問や不安に全てお答えする『OLCの60分間有料相談』にお申し込みください。有料相談ですが、もし、あなたが期待する答えが得られない場合は、相談料をお返しする『返金保証付き』ですので、安心してご相談ください。

無料で相談できませんか?

申し訳ございませんが無料での相談はやっていません。

以前は無料の相談も承っておりましたが、冷やかし半分の方が多く、本当に困っている方をフォローする時間が少なくなりました。

本気でM&Aや事業承継に取り組みたい方に向けて、有料相談に切り替えましたので、ご了承ください。

事業承継で家族の問題で悩んでいますが、そのようなプライベートな相談でも大丈夫ですか?

はい。もちろん大丈夫です。

事業承継は、後継のお子さんとの関係など、どうしても家族、親子の問題が絡んで、当事者同士では解決できない場合があります。

まず、有料相談であなたのプライベートなお悩みからお聞かせください。

M&Aをしやすい業種などはありますか?

はい、あります。

業界再編や活発業種が、特にM&Aに向いている業種です。

具体的には、人手不足(建築業界や飲食業界)や何らかの規制業種が法規制が変わることにより、M&Aすることで新たな活路を見出す事例も多いです。

その他には、

・通信販売業界、不動産管理業界、ビルメンテナンス業界 などのストックビジネス

・IT業界(webサービス、ITコンテンツ等)、ヘルスケア業界、アウトソーシング業界などの成長市場の企業もM&Aしやすい業種になります。

売り手企業の不安と

買い手企業の課題が

スモールM&A仲介で全てが整う

『幸せの企業マリッジ』

『中小企業白書(2021)』の『 売り手としてM&Aを実施する際に重視する確認事項』のアンケート結果でダントツの1位だったのは、売却後の『従業員の雇用維持』です。

オーナーにとって、自分の会社は手塩にかけて育てた大切な娘のようなものであり、その会社の中にいる長年一緒に頑張ってきた従業員は大切な家族のようなものです。

心ある経営者なら、M&A後の従業員のいく末を心配するのは当たり前のことです。

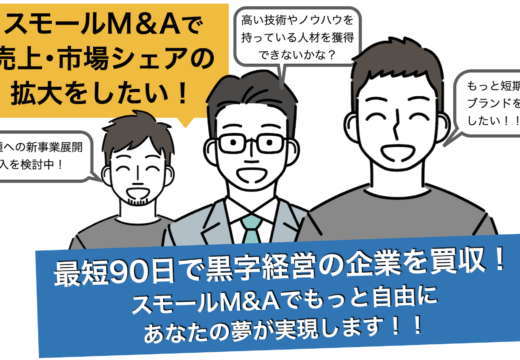

今度は『中小企業白書(2021)』のアンケートで、買い手企業の経営者に『買い手としてのM&Aを検討したきっかけや目的は何か?』と聞いたところ、圧倒的に多かったのは、『売上・市場シェアの拡大』で、次に『新事業展開・異業種への参入』『人材の獲得』と続きます。

このアンケート結果を見て、何か気付きませんか?

これって全部売り手側の企業が持っている要素!

だったり、しますよね。

つまり、買い手側の企業のニーズはM&Aで満たされ、売り手側が重視している売却後の『従業員の雇用維持』も叶えられるということです。

すでに、お伝えしてきたように、廃業した企業の実に60%以上が黒字経営だったという事実から見て、そのような売り手企業を見つけ、M&Aをするだけで、『売上・市場シェアの拡大』は達成されて、その会社が異業種であれば『新事業展開・異業種への参入』も容易にできます。

しかも、売り手企業のオーナーが最も懸念する、売却後の『従業員の雇用維持』も、M&Aで買い手側企業の『人材の獲得』のニーズとピッタリ一致しますよね。

ここでまた、M&Aを結婚に例えると

相思相愛の企業間の幸せのマリッジ(結婚)

と言えることができます。

もし、あなたが仮に

『いつか理想の相手と巡り合って結婚できたらいいなあ』

と、ぼんやり夢心地に考えている友人にアドバイスするとしたらなんと言いますか?

『いやいや、「いつか出来たらいいなあ」とか考えているだけじゃ何も起こらないよ!』

だったり

『結婚相談所に登録するなり、マッチングアプリで自分からアクションしなよ!』

とか、

そんなふうに言いたくなりますよね。

企業の経営者のあなたが今までもそうであったように、M&Aに何かしらの興味があるなら、まずやることは最初の一歩を踏み出すことが一番大事ですよね。

M&Aや事業承継の着手を

今すぐ進めるべき理由

最後に、M&Aも事業承継も、やれば良いのは分かったけど、そのタイミングがいつベストなのかというお話をします。

結論から言うと、ベストなタイミングは今です。

人は、とても大事なことだけど緊急ではないことを後回しにしがちです。

なぜなら、さほど大事ではないけれど、すぐ対応しなければいけないことを大事な事と錯覚しまって、本当に大事なことは、どんどん後回しになっていくからです。

なぜなら、さほど大事ではないけれど、すぐ対応しなければいけないことを大事な事と錯覚しまって、本当に大事なことは、どんどん後回しになっていくからです。

今日の日本の重要課題である、中小企業の経営者の高齢化による、事業承継問題がそれを物語っています。

2000年に50代だった経営者のみなさんは『まだまだ先のこと』と思っているうちに、あっと言う間に20年が経ち、経営者の年齢層のピークは60〜70代になりました。

結婚には結婚適齢期というものが本当にあります。

男も女もある年齢を過ぎると急速に結婚できるチャンスが激減します。

企業のM&Aや事業承継も、結婚に似ていて、ベストなタイミングを逃すと、売買の条件が悪くなったりする可能性もあります。

それを判断するためにも、今すぐ、本気の有料相談を予約してみてください。

有料の相談にしているのは、私たちも本気であなたの疑問やお悩みにお答えしたいからです。

60分間のzoomでの有料相談で、もし、あなたの疑問やお悩みが解決しないなら、相談料は100%返金いたします。

安心して下のボタンをクリックしてお申込みください。